您现在的位置是:首页 > 银行理财银行理财

资管新规发布后较为理想的稳健投资品种透析:债券基金

![]() 鸿象有喜2024-08-08【银行理财】33821人已围观

鸿象有喜2024-08-08【银行理财】33821人已围观

自资管新规发布以来,保本理财产品逐步退出了市场舞台,在债券、股票、商品和衍生品等多种大类资产中,债券因其较低的波动和现金流较为稳定的特点,被许多追求稳健的投资者视为下一个理想的投资品种。

但对于一些习惯了保本理财的朋友而言,由于对债券投资还不够了解,在基金出现下跌时常常忐忑不安,不知如何应对。今天,我们选了4个大家最常问到的债基投资问题,统一解答,希望大家对这类资产的定义和波动特点能有个基础的了解。

问题一:债券基金为什么也会下跌?

债券基金的收益来源于两个方面:一是票息收入,这是债基一个相对稳定的收益来源;二是债券价差,债券是可交易的金融资产,跟股票一样也会存在价格的涨跌,像不久前才发售的30年期国债,发行时每张债券价格为100元,但上市第一天最高就涨到了每张125元左右。

相比起票息的稳定,债券价格的波动往往是导致基金净值出现起伏的主要原因。举个例子,假设基金经理以125元/张的价格买入了某债券,随后,债券价格一路回落至100元/张,那么这笔投资的价差收益就是负数。如果这时基金的票息收入弥补不了价差部分带来的亏损,基金的总收益就会转负,即大家看到的净值下跌。

问题二:债券基金会一直下跌吗?遇到下跌要不要先赎回避避风头?

当债市连续多日出现下跌时,有些朋友就担心,它会跌到什么时候,会不会一直跌下去?忐忑之下,便想赶紧赎回基金,等到市场企稳了再回来。

但与其毫无根据地凭猜测作决策,不如先冷静下来,分析是否真的有赎回基金的必要。

首先,债券虽然会有价格波动,但只要发行主体不违约,也是会持续获得票息收入的,基金净值不一定就是下跌的。

其次,虽然债市和股市一样,人们都无法准确预测涨跌,但相较于权益类基金,债券基金的波动整体上还是小了不少。Wind数据显示,截至5月31日,短期纯债券型基金指数近10年的最大回撤是1.7%左右,修复用时110天,中长期纯债型基金指数的最大回撤约2.7%左右,修复用时307天。

一些资深的基民朋友可能经历过2013年、2016年、2020年或2022年的几次债市大幅回调,若是回顾当时债基的表现,可以看到,虽然在下跌时是难熬了点,但等市场企稳后,之前碎的“蛋”还是慢慢补回来了的。

当然,除了拿债基历史业绩作决策参考,更专业的投资者还可以进一步分析债券市场下跌的原因。如果是因月末或季末等时点导致流动性紧张,从而引发债市下跌,这类短期波动一般不足为惧;但如果是因为基本面出现了较大变化,影响了债市上涨的整体逻辑,就需要我们考虑是否要改变投资策略了。

问题三:如何判断债券基金的波动幅度?

我们可以通过基金中持有的债券久期,来简单判断债券基金的波动幅度。所谓债券久期,大家可以简单理解为债券的平均到期时间,举个例子,假设今年发行了30年期国债,那么10年之后,该债券的到期时间就剩下20年。

在之前的节目中,我们跟大家科普过,债券价格波动的大小一般和久期成正比。也就是说,如果基金中持有的债券整体久期较长,那么这些债券的价格波动幅度就越大,进而债券基金的净值波动也会越大。反之,债券久期整体较短,那基金的净值波动也会更小。

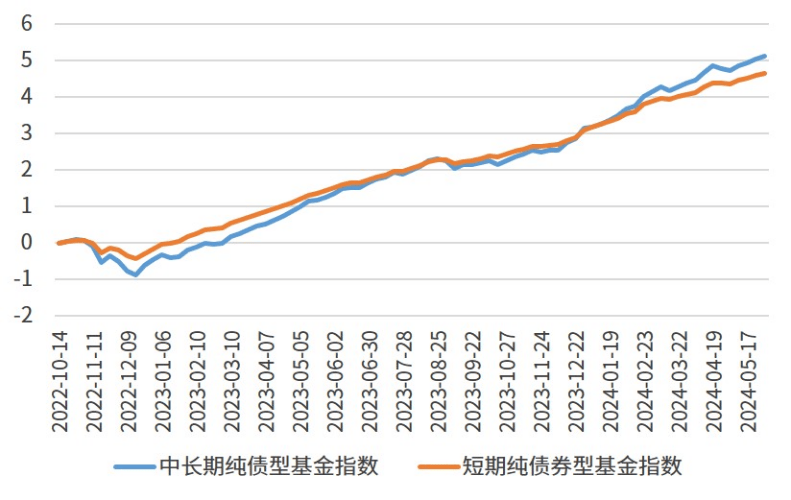

数据说话,我们不妨直接看看短债基金和中长债基金的历史表现。如下图所示,从2023年初到今年5月底,债市整体表现不错,这段时间里,中长期纯债型基金指数的涨幅为5.6%,短期纯债券型基金指数的涨幅为4.8%;而在2022年底,当时债市出现较大震荡,两个基金指数中,前者的最大回撤达到了1%左右,后者的最大回撤仅有0.55%。显然,久期更长的中长债基金,收益弹性和波动水平都比短债基金要更高。

图1:中长期纯债型基金指数vs短期纯债券型基金指数走势(单位:%)

数据来源:Wind,2022年10月1日至2024年5月31日,指数过往表现不预示未来,投资须谨慎

问题四:如何选择更适合自己的债券基金?

刚才提到,债券久期和债券价格的波动幅度成正比,那我们就可以结合这一点,从自己的风险承受能力出发,选择更适合自己的债券基金。

有的时候,从债券基金的名字上,就能看出它投资的到底是长久期债券还是短久期债券,是利率债还是信用债。比如说,有些基金就叫做“XX短债基金”,或是“XX中长期信用债基金”。

如果在名字上看不出来,我们可以查看债券基金的前五大持仓或季报中公布的其他信息,或者也可以联系基金公司客服咨询了解。

除了考虑自身风险承受能力和基金风险水平是否匹配,我们也要考虑一笔钱可用于投资的时间长短。例如,对于短期要用的钱,久期较短的品种或许更为合适,例如短债基金,或是货币基金、同业存单指数基金等;而对于长期不用的闲钱,就可以考虑那些组合久期更长的品种了。

(责任编辑:董萍萍 )

Tags:

最近发表

标签列表

- 股票 (1278)

- 投资 (2838)

- 汽车 (1013)

- 新能源汽车 (355)

- 新能源 (685)

- 能源 (983)

- 债券 (517)

- 中国人民银行 (119)

- 宏观经济 (206)

- 时政 (162)

- 半导体 (177)

- 金融 (1466)

- 实体经济 (248)

- 利润 (867)

- 会计 (219)

- 医疗 (564)

- 基金 (691)

- 养老 (160)

- 科技 (1435)

- 股东大会 (153)

- 股东 (615)

- 期货 (137)

- 药品 (174)

- 银行 (736)

- 证券 (847)

- 法律 (435)

- 经济 (1233)

- 人民币 (216)

- 农业 (231)

- 建筑 (180)

- 电商 (174)

- 董事会 (114)

- 利率 (154)

- 大数据 (142)

- 上海 (266)

- 保险 (467)

- 互联网 (193)

- 科学 (286)

- 疫情 (250)

- 民生 (112)

- 交通 (310)

- 董事 (121)

- 手机 (156)

- 保险公司 (187)

- 商业 (272)

- 健康 (341)

- 大学 (132)

- 文化 (271)

- 花 (284)

- 专利 (143)